在极度恐慌的时候,该做最痛苦的决定

在下笔时,东欧已陷入战乱中,有一个世界大国因此被经济制裁,能源价格飙升,许多生意被打乱,市场预期美联储加息,

这些都不是市场喜欢看到的,因此各大市场也受到重创,许多人手上的组合也转红。

就连币市也多不开这次的下跌(令人怀疑加密货币还是金融产品的对冲)

现在的氛围和2020年3月时非常相识。新闻报道把世界形容成世界末日就快到了,市场将陷入无底洞里。

不过,就像Howard Marks 说,"Most of the time, the end of the world doesn’t happen’ 。

还记得2020年3月后发生了什么事吗?世界没有结束,市场突破历史新高,人类研制了疫苗,甚至是口服抗新冠病毒的药物。

如果当时卖出,投资者会错过很大的增幅。

其实这样的事在历史上不止发生了一次,历史一直都在重复。

市场的行为是有周期的,牛市和熊市,贪婪和恐惧,一直都在接着发生。有两本书很好地解释了什么是市场周期,”Mastering the market cycle” by Howard Marks 和 “The changing world order, why nations succeed and fail” by Ray Dalio.

在极度恐慌的市场,我们很容易被别人影响,然后作出糟糕的决定。

这样的市场事实上才能让你有机会跑赢其他投资者。

如果你做的事情是跟大部分投资者一样,逻辑上来说,你的成绩将会和别人一样,因为大家都做一样的事情。

就像在职场上,想要升职加薪,你做的事情必须与众不同。

同样的在市场上,要跑赢其他投资者,你必须作出令你不舒服,反人性,不跟风的决定。

故事说了这么多,接下来我们来看最实际的数据

分析方法

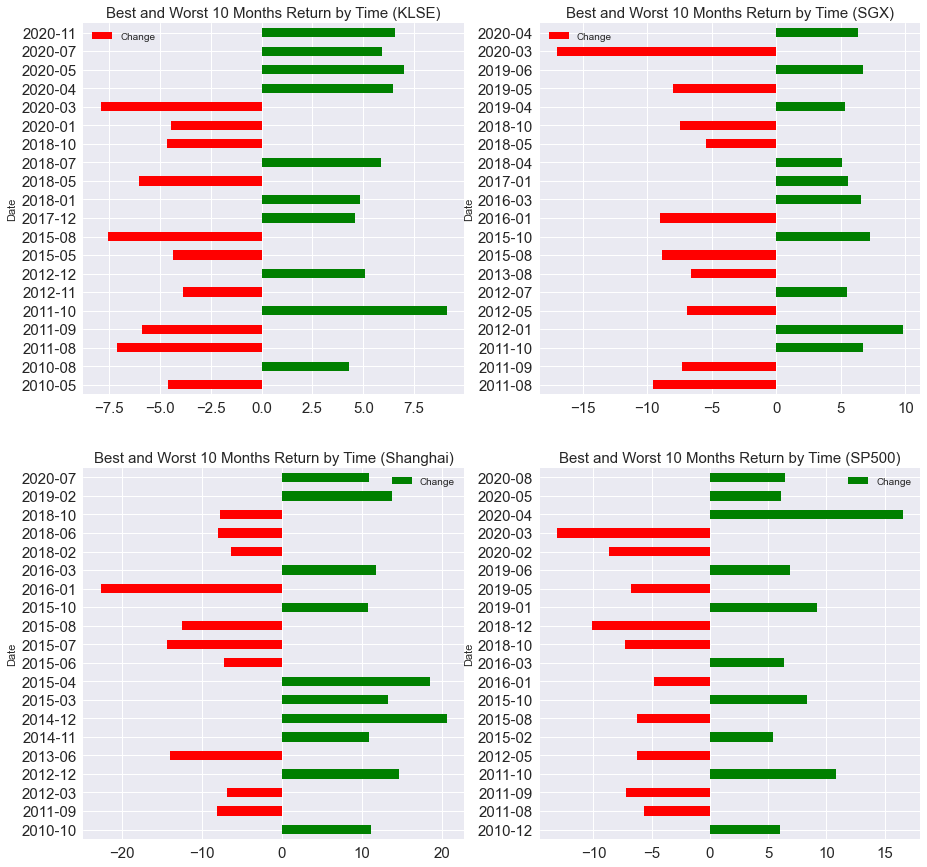

我收集了各大市场的长达10年的月度回酬,分别有 SP500, KLCI, SGX, 上证指数。

然后选出过去10年最好的10个月,最差的10个月,然后根据时间顺序做了个图表

import pandas as pd

import matplotlib.pyplot as plt

plt.style.use('seaborn')

plt.rc('ytick', labelsize=15)

plt.rc('xtick', labelsize=15)

def process(name):

filename = name + '_monthly.csv'

df = pd.read_csv(filename)

df = df.dropna(axis = 1)

df['Change'] = df['Change']*100

df = df.sort_values(by = 'Change')

df_worst = df.head(10)

df = df.sort_values(by = 'Change', ascending = False)

df_best = df.head(10)

df_concat = pd.concat([df_best, df_worst])

df_concat['Date'] = pd.to_datetime(df_concat['Date'])

df_concat['Date'] = df_concat['Date'].dt.to_period('M')

df_concat = df_concat.sort_values(by = 'Date')

df_concat = df_concat[['Date', 'Change']]

return df_concat

fig, axs = plt.subplots(2, 2, figsize=(15,15))

df_KLSE = process('KLSE')

df_KLSE.plot.barh(x = 'Date', y = 'Change', ax = axs[0,0],

color= (df_KLSE['Change'] > 0).map({True: 'g', False: 'r'}))

df_SGX = process('SGX')

df_SGX.plot.barh(x = 'Date', y = 'Change', ax = axs[0,1],

color= (df_SGX['Change'] > 0).map({True: 'g', False: 'r'}))

df_Shanghai = process('Shanghai')

df_Shanghai.plot.barh(x = 'Date', y = 'Change', ax = axs[1,0],

color= (df_Shanghai['Change'] > 0).map({True: 'g', False: 'r'}))

df_SP500 = process('SP500')

df_SP500.plot.barh(x = 'Date', y = 'Change', ax = axs[1,1],

color= (df_SP500['Change'] > 0).map({True: 'g', False: 'r'}))

axs[0,0].set_title('Best and Worst 10 Months Return by Time (KLSE)', fontsize = 15)

axs[0,1].set_title('Best and Worst 10 Months Return by Time (SGX)', fontsize = 15)

axs[1,0].set_title('Best and Worst 10 Months Return by Time (Shanghai)', fontsize = 15)

axs[1,1].set_title('Best and Worst 10 Months Return by Time (SP500)', fontsize = 15)

一些想法

这些图表让我想起数学,尤其是三角学里的正弦波。

一个波峰接着一个波谷,一直在重复,看起来就像是有周期性的。

在非常差的行情后,好的行情总会跟上。值得注意的是,在一些时候,得等上6个月在等到好的行情回归。

也就是说,不要期望在你买了之后,市场隔天就会强势回归。

总结

- 市场的行为是有周期的,牛熊交替是必然

- 如果你准备捞底,要做好等上长达6个月的准备,就算市场被低估了,也不代表隔天就会起

- 周期性普遍存在与各大市场 (至少在我们研究的4个市场里)

纯属分享,无买卖建议