当日元套息交易崩盘导致市场震荡时,是时候停止依赖本能反应,开始用理性思考了。

在不确定的时期,人们往往依赖那些“书呆子”的数字和数据来寻求安慰。今天,我将尝试利用凯利公式,构建一个“抄底”策略,并以比特币和标普500为例。

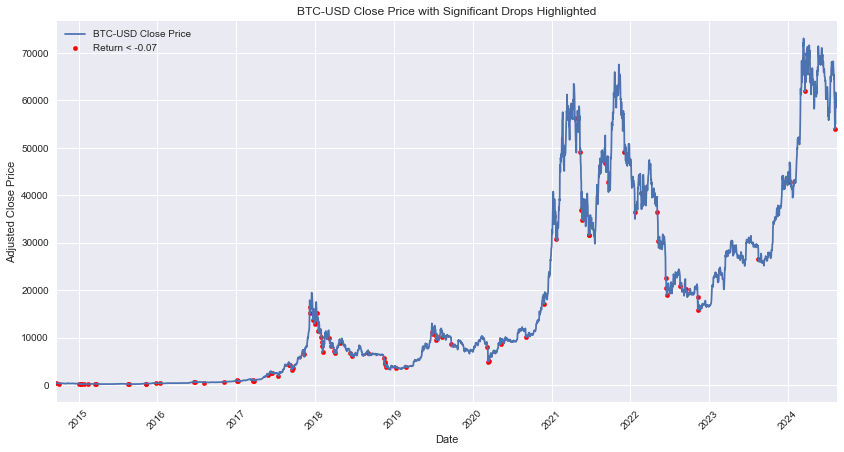

8月5日,标普500下跌了3%,而比特币更是暴跌了7%。

在过去的10年里,标普500跌幅超过3%的情况出现了39次(大约占1.55%),而比特币跌幅超过7%的情况则出现了103次(大约占2.85%)。

既然我们知道市场存在波动聚集效应——也就是说,市场在大跌后往往会反弹——我们该如何利用这一点呢?

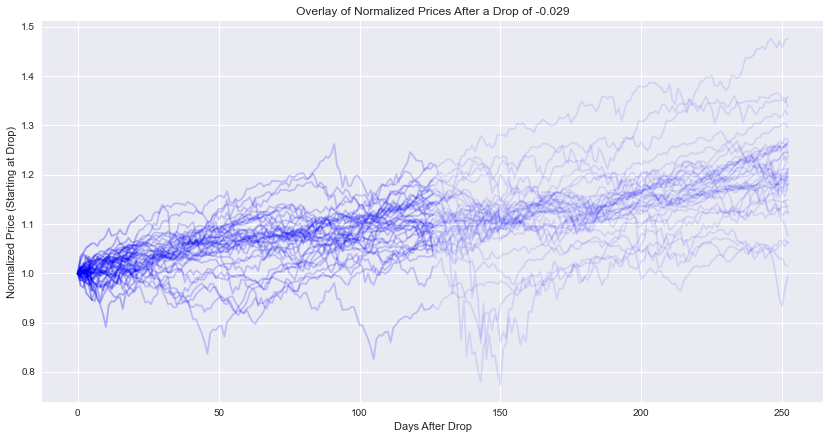

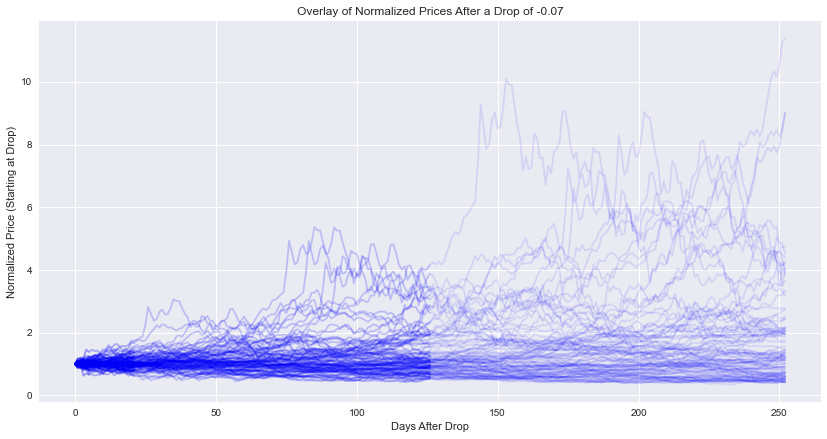

如果你在这些时点进行买入操作,结果可能会是这样的:

以下是标普500和BTCUSD在1天、1个月、6个月和1年后的最低、中位数和最高回报率:

标普500

- 1天后:最低:-2.45%,中位数:0.12%,最高:3.43%

- 1周后:最低:-5.45%,中位数:0.14%,最高:6.07%

- 1个月后:最低:-2.81%,中位数:2.53%,最高:11.32%

- 6个月后:最低:-6.37%,中位数:9.96%,最高:22.16%

- 1年后:最低:-0.62%,中位数:20.36%,最高:47.62%

比特币

- 1天后:最低:-13.01%,中位数:0.25%,最高:17.82%

- 1周后:最低:-34.37%,中位数:0.54%,最高:38.24%

- 1个月后:最低:-37.66%,中位数:2.44%,最高:74.19%

- 6个月后:最低:-47.38%,中位数:5.71%,最高:316.44%

- 1年后:最低:-58.66%,中位数:20.36%,最高:1038.45%

从历史数据来看,如果你做了这些买入决定,最终的结果会是这样(叠加展示):

标普500

比特币

基于这些预期结果,我们可以尝试将凯利公式应用于它们。

这个方法通过分析显著价格下跌后的不同期间的回报,计算出这些回报的概率和胜负比率,然后利用凯利公式来确定最优的投资比例。最后,计算并输出凯利公式的结果,帮助指导基于历史数据的资本分配策略。

标普500

- 1天后凯利比例:25.70%

- 1周后凯利比例:1.14%

- 1个月后凯利比例:72.59%

- 6个月后凯利比例:95.99%

- 1年后凯利比例:97.36%

BTCUSD

- 1天后凯利比例:12.48%

- 1周后凯利比例:6.72%

- 1个月后凯利比例:26.39%

- 6个月后凯利比例:40.90%

- 1年后凯利比例:50.45%

这个策略框架可以帮助你决定应该下注多少,但当然,现实可能会比历史最糟糕的情况还要糟。所以,我建议把框架提供的下注量减少一半。

当然,即使有一个好的决策框架,也不能弥补糟糕的投资。选择标普500和BTCUSD的理由很简单:标普500代表着对美国继续引领全球秩序的信心,而BTCUSD则是对抗过度印钞的一种对冲。在我看来,市场时机策略固然重要,但最关键的还是要有坚实的基本面支持。

说了这么多,简单总结一下:趁低买入!

当然,这不是投资建议!