巴菲特说过…

傻子才会分散投资

我看过不少“股票网红”说过这句话

他们说散户应该集中火力在2-3只你非常了解的公司上

他们也说散户没有那个能力和时间去对那么多公司做研究,这点我是非常认同的

散户有的知识其实很有限,就算他们认为他们有,其实也只是皮毛,毕竟分析这门学问需要专业知识和经验

其实什么是风险?

学术上来说,风险就是价格的标准差(standard deviation),高波动的就被归类为高风险,低波动就被归类为低风险

业内常用的夏普比率(Sharpe ratio)和现代组合理论(Markowitz’s Modern Portfolio Theory)都是用价格的标准差来衡量风险

也有另一派市场人士认为标准差不能很好的衡量风险

这派有的是著名的Howard Marks和Nassim Taleb

他们的想法是风险应该是爆仓的风险,输光的风险

当然要以这个想法来衡量是比较难定量的

我觉得双方都有他们很强的观点,可是目前为止我还没发现如何去定量爆仓的风险

这编文章我还是以标准差来衡量风险

分散投资如何降低风险?

我们来比较两个Portfolio

Portfolio A (2-3 只股票)

Portfolio B (20-30 只股票)

哪个portfolio有更高的风险呢?

很明显是Portfolio B (前提是要很好的分散)

Portfolio B要大额亏损的前提是要20-30只股票全部都下跌

透过分散投资,你除去了个别公司的风险

把风险降低至接近你不可控制的市场风险

我的回酬很高,我才不在乎

有些人可能会说

我的回酬年化20%,我才不理什么标准差

在绝对数目上来看真的很好

可是在投资界离,有一个不多散户知道的标的

那就是夏普比率

夏普比率测量的是,你冒了多大风险来换取回酬

年化20%,可是50%的波动性?

还是年化10%,可是5%的波动性?

高夏普比率的意思是你在一个单位的风险时,得到更高的回酬

毕竟要提高回酬的方式就是提高杠杆,也就是提高风险

这不难办到,难的是如何在同等风险得到更高回酬

屁话少说,放码过来

import pandas as pd

import numpy as np

import matplotlib.pyplot as plt

stock_data = pd.read_csv('A.csv',parse_dates=['Datetime'])

stock_data['Changes_Next_Year'] = stock_data.groupby('Code')['Change'].shift(-1)

stock_data.dropna(subset=['Changes_Next_Year'],inplace=False)

def simulate(stock_data, NumberOfShares):

'''

Randomly select n number of shares

and check their annual performance

'''

stock_data = stock_data.groupby(['Datetime']).sample(NumberOfShares)

output = pd.DataFrame()

stock_data['Code'] += ' '

stock_data_groupby = stock_data.groupby('Datetime')

output['Shares_bought'] = stock_data_groupby['Code'].sum()

output['Number of shares'] = stock_data_groupby.size()

output['Average gains'] = stock_data_groupby['Changes_Next_Year'].mean()

output['Average gains'].replace(np.inf, 0, inplace=True)

output['Capital'] = 0

output = output.dropna()

output['Capital'] = (output['Average gains']+1.0).cumprod()

output['Average gains'] = output['Average gains']*100.0

return output['Average gains'].mean(), output['Average gains'].std()这function return的是平均年化回酬和平均标准差

下面给个例子

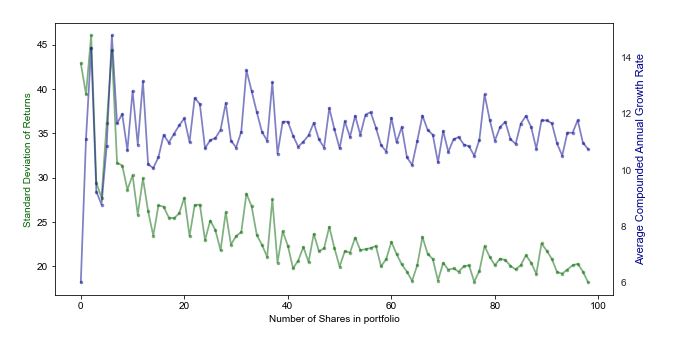

print(simulate(stock_data, 2))(17.10975895157977, 36.62720358784172)现在我们有了simulate的function

现在要做的就是模拟几十次,然后尝试不同的股票数目

最后把数据可视化

def run(stock_data,NumberOfShares):

ret = 0

std = 0

iteration = 60

for i in range(1,iteration + 1):

r,s = simulate(stock_data,NumberOfShares)

ret += r

std += s

return ret/(iteration), std/(iteration)

# simulate from 1 stock to 100 stocks portfolio

stdev = []

ret = []

for i in range(1,100):

tempr, temps = run(stock_data,i)

stdev.append(temps)

ret.append(tempr)

# visualize the data

fig, ax1 = plt.subplots(figsize=(10,5))

plt.style.use('seaborn')

ax2 = ax1.twinx()

ax1.plot(stdev, 'darkgreen',linestyle = '-', marker = '.', alpha = 0.5)

ax2.plot(ret, 'darkblue', linestyle = '-', marker = '.', alpha = 0.5)

ax1.set_xlabel('Number of Shares in portfolio')

ax1.set_ylabel('Standard Deviation of Returns', color='darkgreen')

ax2.set_ylabel('Average Compounded Annual Growth Rate', color='darkblue')

ax1.grid(False)

ax2.grid(False)

plt.show()

结论

- 拥有越多只股票,你的portfolio波动性会降低(风险)

- 有趣的是,这也会稳定你的回酬

- 以上回酬的股票是随机选择的,实战中我们应该分散在没有相关性的资产上

例如,如果你已经持有FAANG,你不需要再买入更多的科技股 - 一旦达到一定数目的股票(10-15),回酬与风险都会稳定下来

换句话说,持有20只股票和持有40只股票的风险与回酬是差不多的 - 散户要买入10-15只股票是不实际的

散户的资本和知识都是瓶颈

加上散户自己做的“功课”并不能保证是没有错误的 - 一个实际的分散投资做法是买入基金(unit trust, mutual fund, 政府基金)或ETF

这些都是高度分散的投资

可是这恐怕不是喜欢冒险的人的选择

傻子才会分散投资。可是把自己当成傻子才是最安全的